会社や団体に属して働いていると「あ〜辞めたい」と思うことも1度や2度ではありません。

・人間関係をリセットしたい

・キャリアアップを図りたい

・早めにリタイアして自分の好きな道を極めたい

等々、様々な理由があります。

資金の準備が十分準備できたからや、そろそろ定年で退職金もあるから退職したいと考えた時に、これは検討しておいた方が良いよ、というポイントについて、まとめてみました。是非参考にしてください。

退職日によって失業給付の支給が変わる

雇用保険の失業給付

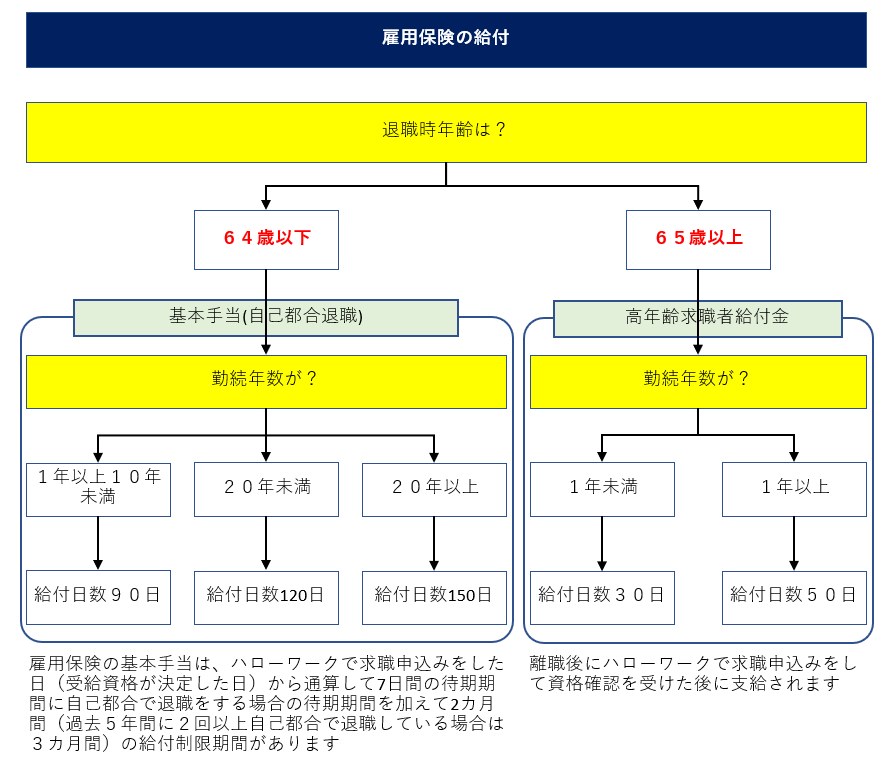

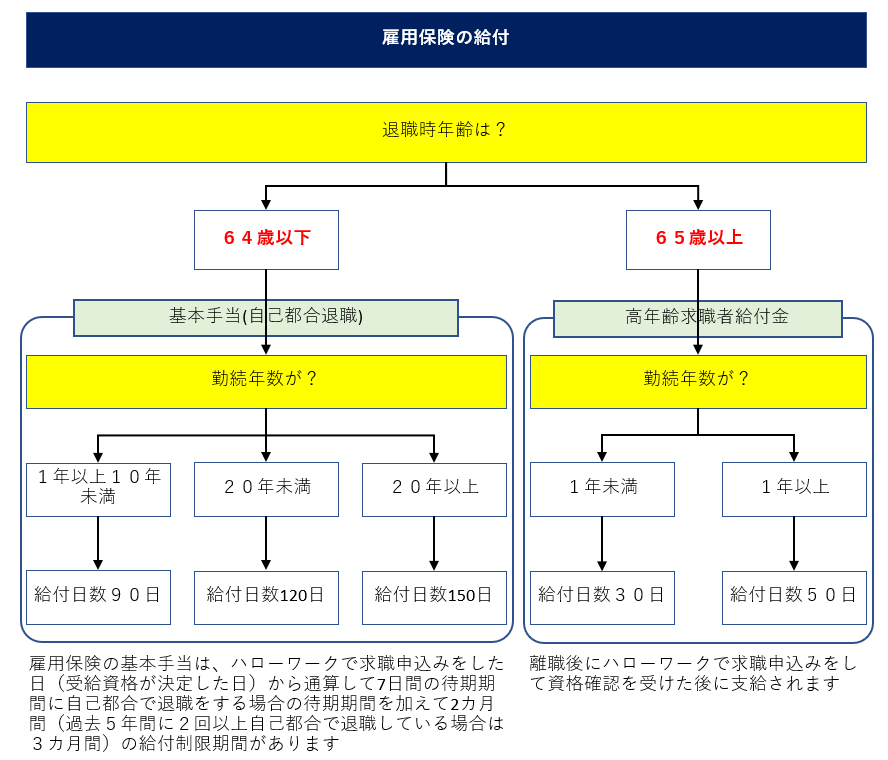

一般的に会社等で働いて雇用保険の適用がされている方が、勤め先を退職すると雇用保険から失業給付を受けられます。

ただこれは、退職時点の年齢によって給付される期間が違ってきたり、退職事由によって、給付が始まるタイミングが異なったりします。特に次の就職先が未定の場合は、自分が置かれる状況を把握し、理解しておきましょう。

さまざまなところで指摘されていますが、65歳前後の方は、65歳の誕生月の前月を境に、取扱いが異なることになります。

また65歳以上で再就職している場合は、雇用保険の適用の有無を確認しましょう。

離職票とは

離職票は正式には「雇用保険被保険者離職票」と言います。

雇用保険の失業給付を受けるには、この「離職票」が必要になります。離職票の交付手続きは、ご自身が在籍されている企業を介して行うことになります。

<参考>

事業主の行う雇用保険の手続き

特別支給の厚生年金との兼合い

「特別支給の厚生年金」の支給を受けている方は、より慎重に退職のタイミングを検討する必要があります。

退職所得控除とは

退職所得とは勤務先を退職した際に支払われる退職手当や20歳から59歳で退職して受け取った社会保険給付金あるいは適格退職年金契約に基づいて生命保険会社または信託会社から受け取った退職一時金です。

退職のタイミングと退職所得控除の額

会社勤めの中高年が退職時期を考える際に検討のポイントにしたいたいのが、退職一時金などの非課税枠である退職所得控除の仕組みです。

退職手当等の受給額から退職所得控除額を引き、残った金額のの2分の1が課税対象となります。

非課税枠は勤続20年までは1年あたり40万円、21年目からは70万円ずつ増えていく仕組みになっています。勤続30年なら1500万円の非課税枠となります。

退職所得控除の年数は1年未満を切り上げて計算する仕組みですので、勤務が1日でも対象になります。例えば3月31日が勤続30年目なら、退職日を4月以降に少し延ばせば退職所得控除が1年分増えことになります。中高年では勤続21年目以上になっていることも多く勤続年数を1年増やせぱ70万円の退職所得控除額が増えることになり、退職一時金の額が大きく増えるので、十分に検討するポイントの一つです。特に自分で退職時期を選べる中途退職では、退職所得控除の効果を考えて退職時期を判断しましょう。

| 勤続年数 | 控除額 |

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

厚生年金、健康保険の保険料との兼合い

【退職日に65歳以上の場合】

【厚生年金】

年金定期便や年金ネットで加入記録や年金受取額を確認します(配偶者等の加入記録や年金受取額を合わせて確認します)

会社が年金手帳を保管している場合は受け取ります。

年金受取額等を確認し年金繰下げについて検討します。

年金繰下げを行う場合は、生活費等の必要な資金について検討します。

【退職日に64歳以下の場合】

【厚生年金・健康保険】

退職時期により影響を受けるのは年金、健康保険も同様です。「退職するなら月末ではなく1日前の方が退職月の手取りが多くなるので有利」と言う意見があります。

これは会社員の厚生年金や健康保験は退職日の翌日に資格が喪失するためです。

厚生年金や健康保険の保険料は資格喪失日の属する月の前月までの分を支払うことになります。5月31日の退職なら資格喪失日は6月1日となりますので、5月分の保険料が5月の給与から天引きされます。

しかし30日退職なら喪夫日は31日になるので、5月分まで天引きされず手取は多くなるこになります。これが「1日前退社が有利」と勧められる理由です。

ただ1日前退社を行うにあたっては検討すべき事項があります。

それは健康保険には何らかの形で入らなければならないからです。

・配偶者などの扶養に人る

・国民健康保険に入る

・今までの健康保険の任意継続被保険者になる

等の選択肢があります。

「配偶者などの扶養に人る」選択を以外は保険料の負担が生じます。

会社の健康保険に加入している場合の健康保険料は会社と析半になるが、退職後は自分で全額支払うので、会社天引きの保険料と比較して、健康保険の資格喪失日をいつにすると有利か検討しましょう。

検討の視点としては補償の比較を忘れず行なってください。一般的には会社で入っている健康保険の補償が有利です。天引きによる手取り額の変動だけでなく、より有利な補償を一カ月とは言え、より有利な選択をすることも視野に入れて検討しましょう。

また厚生年金を脱退(退職)した場合には、国民年金の手続きが必要になります。会社が半額負担する厚生年金と違い、国民年金は全額自己負担となることにも留意してください。

健康保険の選び方

国民健康保険

国民健康保険の被保険者の家族は、会社の健康保険に扶養者として加入していた場合には、ほかに加入できる健康保険がない場合、国民健康保険の被保険者となります。

国民健康保険の保険料は世帯単位で納めることになりますので、保険料の計算方法や納付方法を把握しておきましょう。

会社の健康保険との違いは下記のような点です。

・扶養認定制度がない

・健保と比べて保険料が割高になる場合が多い

・傷病手当金や出産手当金がない

任意継続被保険者

会社の健康保険組合の被保険者として引き続き加入する場合には下記の要件を満たす必要があります。また傷病手当金や出産手当金はありません。

(1)資格喪失日の前日(退職日)までに「継続して2ヶ月以上の被保険者期間」がある

(2)資格喪失日から「20日以内」に継続被保険者の申請をする。

(3)任意継続して加入できる期間は2年間です。

家族の被扶養者

会社を退職後に、家族が勤めている会社の健康保険組合の扶養者として加入する方法もあります。この場合には加入するための年収条件があります。

【全国健康保険協会(協会けんぽ)のホームページより抜粋です】

被扶養者として認定されるには、主として被保険者の収入により生計を維持されていることが必要です。認定については、以下の基準により判断をします。

ただし、以下の基準により被扶養者の認定を行うことが実態と著しくかけ離れており、かつ、社会通念上妥当性を欠くこととなると認められる場合には、その具体的事情に照らし保険者が最も妥当と認められる認定を行うこととなります。

【認定対象者が被保険者と同一世帯に属している場合】

認定対象者の年間収入が130万円未満(認定対象者が60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ、被保険者の年間収入の2分の1未満である場合は被扶養者となります。

なお、上記に該当しない場合であっても、認定対象者の年間収入が130万円未満(認定対象者が60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ、被保険者の年間収入を上回らない場合には、その世帯の生計の状況を果たしていると認められるときは、被扶養者となる場合があります。

【認定対象者が被保険者と同一世帯に属していない場合】

認定対象者の年間収入が130万円未満(認定対象者が60歳以上またはおおむね障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ、被保険者からの援助による収入額より少ない場合には、被扶養者となります。

その他の検討事項

住宅ローン

・退職時に残る住宅ローンの残高を確認します。

・事前に退職後の返済計画を試算します。

・無理があるようであれば、返済計画を立て直す必要があります。

保険の継続(生命保険、損害保険)

・会社の給与から天引きしている生命保険や損害保険がある場合は、退職後に必要となる生命保険の額(保障)や損害保険の内容(補償)について検討します。

・保険の継続をするか解約をするかの検討後に、必要な保険については保険会社に連絡して払込方法の変更について確認し、必要な手続きをします。

まとめ

様々な経緯で退職の決断をされた方も、定年という制度で退職を迎える方も、退職の手続きに入る前に、検討すべき事項があります。

少しでも自分に有利になる方法で退職をすることが大事です。

自分に有利になる退職の時期がいつなのか、よく検討して、損をしないように手続きをしましょう。

後になって、損をしたという後悔をしないように。

コメント